안녕하세요! 맥쿼리 인프라가 유상증자 청약이 진행중에 있습니다.

청약의 일정과 방법에 대해 알아보도록 하겠습니다.

밑에서 상세히 알아볼까요?

맥쿼리 인프라에 대해 더 알아보고 싶다면 위의 링크를 눌러보세요!

1. 유상증자란?

유상증자란 주식회사에서 주식을 추가상장, 즉 더 발행해서 자금을 조달하는 것을 의미합니다. 증자란 자본금을 늘린다는 뜻입니다.

쉽게 말해 기업이 돈이 필요할 때 신규로 자기 회사 주식을 발행해 그 주식을 불특정 다수에게 파는것이라 생각하시면 됩니다.

가장 큰 문제점은 자본금이 늘어남에따라 지분 희석으로 기존 주주들이 피해를 입는다는 점입니다. 기업 입장에서는 자금을 조달하는 데 가장 부담이 없는 방식이지만, 전체 주식 수가 늘어나 기존의 지분율은 낮아지므로 기존에 주식을 보유한 주주들에게는 손해가 됩니다.

2. 맥쿼리인프라의 유상증자 이유

이번 맥쿼리인프라에서 유상증자를 하는 이유는 당연히 자금 조달 때문이겠죠?

1. 하남 데이터센터(하남 IDC) 인수

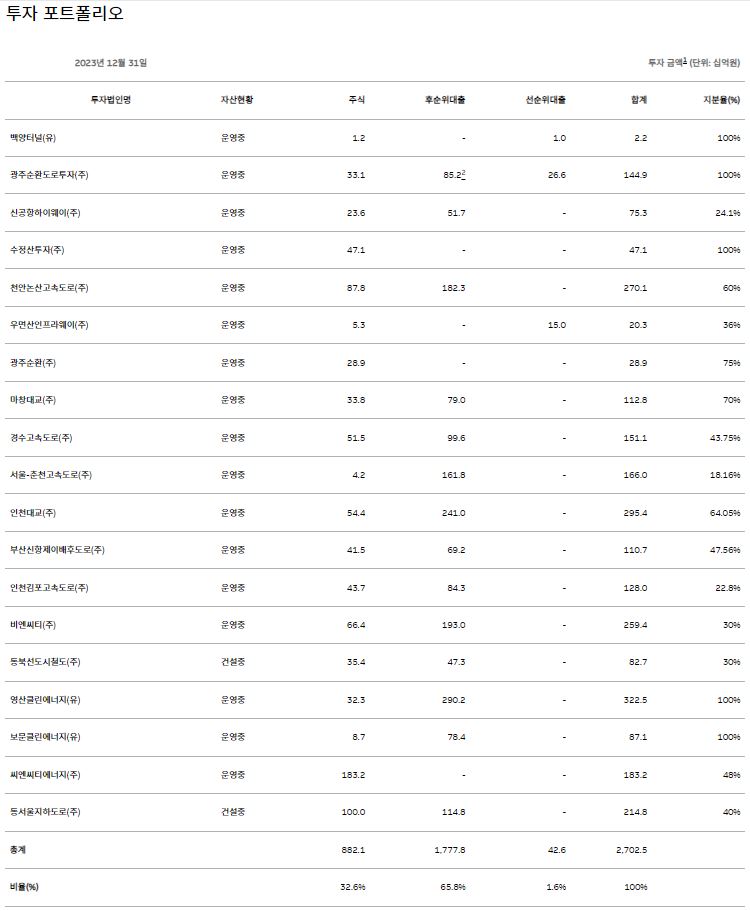

24년 7월 30일, 경기도 하남시에 위치한 데이터센터(하남 IDC)를 취득하는 계약을 체결했다 발표하였습니다. 맥쿼리인프라가 설립한 법인인 그린디지털인프라(주)를 통해 하남 데이터센터의 자산 등을 100%취득결정하여 매매계약서를 체결하였씁니다. 그린디지털인프라(주)에 투자하는 자금은 3,030억원, 그린디지털인프라(주)가 자체적으로 조달하는 선순위 대출 4,950억원 및 브릿지론 1,200억원으로 마련한 계획이라 밝혔습니다.

2. 필요 자금 조달 등의 목적

2,148억원 : 회사가 2023년 11월 22일에 공시한 동부간선도로 지하화 민간투자사업 투자에 활용 77억원 : 미래 잠정 신규 투자에 활용할 계획이라 밝혔습니다.

3. 맥쿼리인프라 유상증자 청약 일정

10/7(월)-10/8(화) : 구주주 청약 및 초과 청약

10/11(금)-10/14(월) : 일반공모 청약

10/16(수) : 주금납입

10/25(금) : 신주 상장 및 거래

맥쿼리인프라 유상증자 가격은 11,430원으로 결정되었습니다.

가격 산정은 현재 주가와 비교했을 시 약 2.3%정도 낮은 가격에 매수할 수 있다는 장점이 있습니다. 앞으로 모아나갈 주식이라면 청약에 대해 긍정적으로 검토하고 있습니다. 보통 맥쿼리인프라의 유상증자 청약은 주주청약으로 마무리되는 인기있는 청약이기 때문입니다.

4. 맥쿼리인프라 유상증자 청약 방법(토스 증권)

토스증권에서 알려주는 방법을 가져왔습니다. 보시면서 따라하시면 쉽게 청약을 할 수 있습니다.

주주청약 기한이 내일까지니 잊지말고 청약하실 분들은 해주시면 됩니다.

이 글은 종목 추천글이 아닙니다.

투자에 대한 모든 판단과 책임은 투자자 본인에게 있습니다.

'주식' 카테고리의 다른 글

| AT&T (고배당주) : 배당금, 배당률, 배당락 주식 정리 (3) | 2024.11.15 |

|---|---|

| 리얼티인컴(월 배당주) : 배당금, 배당률, 배당락 주식 정리 (4) | 2024.10.28 |

| ISA계좌 기간 및 혜택 총정리 : 세금 혜택으로 더 똑똑한 투자하기 (2) | 2024.10.27 |

| 백종원의 더본코리아 상장 : 공모주 분석과 청약 가이드 (3) | 2024.10.25 |

| 배당주 맥쿼리 인프라 배당금, 배당률, 배당락 주식 정리 (6월 배당확정, 8월 지급) (6) | 2024.10.07 |